新闻中心

新闻中心

“疫情影响之下,没有企业能拿到满分。”在经历了艰难的2021年之后,业界期待的2022年“开门红”并未如期而至。

《调料家》在整理了20家A股调味品上市企业的第一季度业绩报告后发现:只有7家企业实现了营收、净利润双增;有5家企业增收不增利;而营收、净利润双降的企业数量也有6家;此外,涪陵榨菜营收下滑净利润增长。值得一提的是,在20家企业中,有13家企业在更能体现主营业务的扣非净利润方面出现了不同幅度的下滑。

显然,这样的开局难以被称作行业性的“开门红”,为什么会是这样的局面呢?2022年会比2021年更难吗?

01

品类价格上涨

带动原料型企业业绩飙升

千禾味业、天味食品、安琪酵母、梅花生物、雪天盐业、苏盐井神和莲花味精这7家企业是在今年一季度实现了营收、净利润双增,其中,安琪酵母在扣非净利润方面还出现了下滑。

从中我们不难发现,除了千禾味业和天味食品两家企业之外,其余企业多是以原材料供应为主(莲花味精虽以C端业务为主,但其主营的味精品类很大依赖于原材料供应),而这些企业在今年第一季度,均出现了良好开局。

而这背后的原因只有一个:产品价格的持续走高。

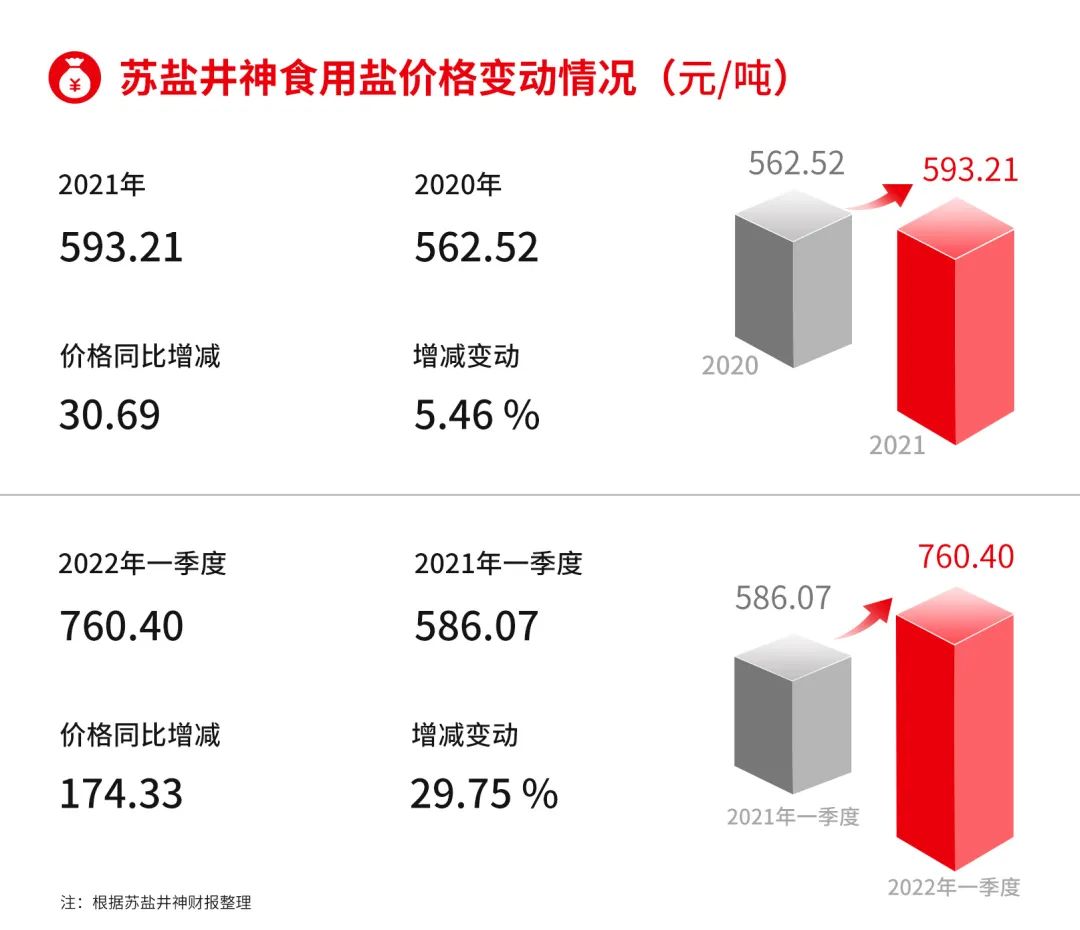

比如,苏盐井神2021年的食用盐吨价为593.21元/吨,同比增长5.46%,合约上涨30.69元/吨;但在2022年一季度,该企业的食用盐吨价达到了760.4元/吨,同比上涨29.75%,合约涨幅174.33元/吨。且该企业的工业盐、纯碱类产品的价格上涨幅度均超过了食用盐。业态与苏盐井神类似的雪天盐业也在第一季度报告中表示,业绩大增主要系本报告期市场需求旺盛,公司主要产品同比量价齐增所致。

而梅花生物则在一季报中表示,由于味精、黄原胶等产品价格上涨,带动公司的食品味觉性状优化产品(味精、核苷酸及食品级黄原胶等)营收同比增长22.39%。而华西证券报告显示,一季度味精各项成本位于历史高点,玉米、纯碱、动力煤等采购价格均高于历史同期,上游推动味精价格上涨。

据卓创资讯数据显示,一季度40目大包装味精主流成交均价为9325.4元/吨,同比上涨7.9%,较2020年一季度上涨27.8%。截至4月25日,国内食品级黄原胶80目主流成交价格参考36000-36500元/吨,同比上涨62.9%,环比稳定。

4月25日,梅花生物在回答投资者提问是表示,目前味精的最新行业报价约为10200-10500元/吨。

显然,味精价格持续处在高位,受益的不仅只是梅花生物,阜丰集团、宁夏伊品甚至莲花健康这样的企业也是受益者。

此外,道道全5月7日也在投资者互动平台表示,公司认为从目前情况来看,油脂油料的供求基本面偏紧,且由于受新冠疫情持续时长、天气、能源及国际政治经济形势等其他不确定因素的影响,将会造成原料市场走势的不确定性。

02

粮油、酱醋企业集体“折戟”

在《调料家》盘点的20家企业中,以粮油业务为主的企业称得上是业绩惨淡。

其中,金龙鱼虽然营收增长达到了两位数,但净利润和扣非净利润均出现大幅下跌。而金龙鱼在所有三家油脂企业中表现还算好的,像西王食品、道道全不仅营收、净利润和扣非净利润大幅下滑,而在利润层面还出现了上千万的亏损。

相比油脂企业,以海天味业、中炬高新、千禾味业、加加食品、恒顺醋业为代表的酱醋企业整体表现也并不乐观,仅有千禾味业脱颖而出,三大指标均录得正向双位数增长。

但值得一提的是,千禾味业的增长背后,除了千禾味业解释的期内广告费用投入减少之外,2021年第一季度的低基数也是重要原因。比如在2021年第一季度,千禾味业虽然营收增长了32.91%,但归属净利润和扣非净利润同比分别下跌了43.34%和39.32%,即便是今年一季度勉强称得上“开门红”,但千禾味业除了营收额度超过了2020年一季度之外,毛利润、净利润和扣非净利润额度不及2020年一季度。此外,千禾味业在今年第一季度的营收、净利润、扣非净利润分别环比下降了15.38%、38.28%和37.54%,也就是说离2020年还有一定的差距待恢复。

而作为酱油行业老大,海天味业除了录得单季营收新高之外,在净利润和扣非净利润增幅层面,不仅没有延续过去的高速增长,还在录得了史上单季增幅第二差的经营表现,仅次于2021年第二季度。

与海天味业类似的还有中炬高新和恒顺醋业,好在,虽然大家表现类似,但下滑幅度都不大,而且恒顺醋业还在扣非净利润层面实现微增。

相比之下,作为酱油四大上市企业之一的昔日“酱油第一股”,加加食品的表现就有点糟糕了。虽然营收层面微增,但在净利润和扣非净利润层面跌幅排在20家调味品上市企业的第四。而加加食品表示,营业收入增长得益于营销力度的加大。一季报显示,加加食品销售费用5373.07万元,同比增长45.16%,同时公司表示,主要系一线市场人员增加,以及宣传推广和出差标准增加所致。

03

复合调味品、酱腌菜市场

恢复不及预期

在20家上市企业中,主营业务为复合调味料的企业整体表现不佳,也客观的体现了整个赛道并未彻底摆脱品类市场表现低迷的情况。

其中,作为川味调料龙头的天味食品业绩有所恢复,整体表现尚可。但其背后的原因与同来自四川的千禾味业类似。不过,天味食品的增长得益于占比超5成的中式菜品调料实现了45%的同比增幅,以及经销商渠道去库存见成效,加快了公司一季度的出货,带动经销商渠道实现了23.42%的增长,与此同时,公司定制餐调业务、直营商超以及外贸渠道的恢复也提振了公司业绩。不过,在天味食品主营业务中占比接近4成的火锅调料出现了3.24%的下滑。值得一提的是,在今年一季度,天味食品还出现了经销商数量下滑的情况,其中东北、华南和华中地区均出现了经销商减少情况,其中,东北地区从322家减少了54家,也就是说在这一区域,天味食品有1/6的经销商和公司分道扬镳,这对于亟待打开外阜市场的天味食品来说未必是件好事,不过也不排除经销商质量堪忧导致企业主动调整所致。

而除了天味食品之外,做排骨粉的安记食品、做鸡精鸡粉的佳隆股份、做香菇酱的仲景食品表现均不及预期。尤其是近两年主推“大经销商制”的佳隆股份,不仅企业整体规模不大,而在净利润和扣非净利润层面。是20家企业中除了油脂企业外,唯一亏损的调味品企业,并且下滑幅度是20家企业中最大的。

此外,还有定制餐调业务,在今年第一季度,天味食品的定制餐调业务实现营收5192.79万元,同比增幅达到了12.95%;而以定制餐调为主要营收来源的日辰股份,整体营收也不过比天味食品定制餐调高出2000余万元,但增幅仅有7.11%,且在净利润和扣非净利润层面却出现了下滑。

而和复合调味品一样,酱腌菜行业的表现也不乐观。

其中,涪陵榨菜营收和扣非净利润均出现了下滑,但受制于提价带来的毛利增长,公司在净利润层面有所增长。但同属于酱腌菜行业的朱老六就没这么幸运了,各项指标均下滑明显,由此可见,其主营的腐乳、酸菜品类在今年一季度表现不佳。而从这两家企业来看,对于酱腌菜行业,品牌的重要性就体现的比较彻底了。

04

2022和前两年有什么不同?

坦率的说,调味品上市企业的一季报“含金量”并不高,对全年行业的参考意义相对有限,但这并不影响我们“窥一斑而知全豹”。本着“大胆假设,小心求证”的心态,矛石个人最后斗胆和大家一起讨论下“调味品行业在2022会更好还是更糟?”这个相对沉重的话题。

而在讨论这个话题之前,先简单复盘下2020年和2021年第一季度的行业情况。

众所周知,疫情从2020年逐步蔓延至全球,也是最惶恐的一段时间。但当年在物流、终端受阻之前,大部分渠道都已备货完毕,后因“宅家抗疫”影响,导致整个调味品行业的流通路径发生改变,而随之崛起的是肆无忌惮的社区团购。而从产业端来看,由于当时物流停滞,大部分企业出货受阻,有订单发不出去,这也是当年第一季度大部分企业业绩不好的根本原因。

一季度之后,大部分消费者处于对疫情充满未知的恐惧,加大了对刚需调味品的储备力度,而且数量超出正常生活使用范围,这是当年整个行业业绩飞涨的关键。

再看2021年一季度,彼时,大部分企业参照2020年的情况,对于春节旺季的乐观估计,所以加大了对渠道的压货力度,以防止发生疫情无货可卖的迹象,但当年春节全国范围内整体疫情防控相对比较稳定,而且天气还不错,导致各行各业均趋于正常流转,而导致经销商仓库里的货卖不出去,于是就有了第二季度各大企业动销不畅的情况发生。

换而言之,2020年一季度和2021年第一季度,所有的迹象都是非常规的。而基于过去两年的经验,目前基本可以断言:不能再奢望零星疫情能够为企业再次带来业绩的报复性增长了,因为这种可能性几乎为0。

关键的是,我们要弄清2022年与前两年有什么不同——其根本的不同在于生活必需品的流通环境不同。

一方面,疫情形势整体得到了有效控制,即便是偶有零星疫情发生,那也是区域防控,对全国市场的基本面影响有限;另一方面,对于零星疫情区域,已经有相对成熟的保供保民生举措,对于调味品这样的生活刚需物资的流通阻力开始削弱;还有就是消费者观念的变化,即便发生疫情,消费者“宅家”的情形大多也在14天左右,因此盲目囤货的行为也随之大幅减少。此外,消费者选购调味品的渠道在改变,随着社区团购等兴新渠道逐渐规范,企业也出台了应对平台的举措,越来越多消费者愿意从平台上选购调味品。

05

2022年会不会更好?

首先看以味精为代表的原材料层面。华西证券在报告中指出,一季度各地疫情形势严峻,交通运输限制严格,餐饮行业受到较大冲击,叠加常规需求淡季,如疫情持续或运输继续受阻,预计二季度味精方面消耗量将有一定幅度下滑。味精作为基础增鲜调味品,需求中30%用于餐饮,70%用于食品加工业,随着食品工业的发展,梅花生物的食品味觉性状优化产品部分收入或将持续将稳中向好。

结合当前的经济形势、国际关系和以大豆、油料等大宗商品的价格走向来看,今年各类原材料的价格走低可能性不大,因此,整个行业仍将面临成本压力,而不巧的是在去年第四季度大部分调味品企业已经先后进行过提价,而且传导情况并算不上理想,因此,当前显然不具备再度提价的条件,最终只能由企业来承担这部分压力。

而从产业端来看,零星疫情对行业的影响依旧存在。以海天味业为例,其大部分生产主要还是集中在广州和佛山,今年一季度广东的疫情导致其出货不畅,这也是为什么身为唯一一家真正实现全国化的调味品企业,在今年第一季度居然面临增收不增利的局面。

放眼2022年,整个调味品行业仍旧处于恢复期,趋稳是大家共同的目标,这也是各大企业纷纷精简费用的关键。就像2021年初我们曾提出“做好苦日子的准备”时那样,只不过现在苦日子还没结束,但好在熬过了最难的那段时间。

从消费端来看,不论疫情与否,与消费者一日三餐息息相关的消费总量并没有发生太大的变化,只不过大家选择消费的路径在改变:餐厅不能堂食就外卖,外卖不行就在家吃,小店关门了就在平台上买……

对不同企业而言,若非要分个高低,那么在2022年对渠道重视程度越高的企业,收益就会越明显。除了传统渠道,对于电商、社区团购等经验越丰富的企业也会随之收益,毕竟当前所有的商业模式最终都要回归理性,对于企业来说整体是利好的,尤其是对于善于线下再转战线上的企业而言,经过洗礼之后的电商渠道更利于也更适合实体经济的发展。

但在企业层面,强者恒强的主旋律不会改变。以山东市场的酱油品类为例,作为本土品牌阻击外来品牌最好的省区,如今海天味业在当地已经逐渐取得优势,甚至在局部区域已经问鼎,而以海天的套路,随着时间的推移,成为当地第一品牌也只是时间问题,随之而来的是挤压当地区域品牌的生存空间。

因此,基础调味料品类仍旧保持现有龙头企业与区域品牌相互挤压的竞争态势,而在各种压力之下,中小品牌的压力会在2022年变得更大。

在复合调味品领域中,通过今年一季度企业经营表现再结合市场判断,整个复合调味品尤其是火锅调料品类在持续“降温”,叠加零星疫情等多重因素影响,整个2022年复合调味品赛道的整体表现不会太好,但不排除个别企业趁机拉大和或缩小和龙头企业之间的差距。

相比之下,真正在2022年承压的是经销商群体,尤其是大品牌的经销商。

一方面,大品牌留给经销商的毛利空间本来就不高,而且面临的竞争对手并不少;另一方面,渠道下沉是大品牌当下正在逐步推进的主要工作,那么经销商的市场区域和渠道随之被削减已不可逆,增量空间势必同步收窄,因此,未来增长点在哪里?是大品牌经销商要去考虑的。

另外就是包括社区团购在内的电商渠道带来的压力,尤其是今年零星疫情再度将社区团购的热度拉了回来。但这一渠道一般由企业直营,但面对的消费者确实全国,因此会和区域经销商之间形成竞争关系。而由于平台具备以消费者利益为主导的特性,使得前越来越多消费者倾向于接触少、送货到家的平台上选购。比如海天味业短时间内便冲到了调味品行业平台销售额第一的位置。